Hledej

Zobraz:

Univerzity

Kategorie

Rozšířené vyhledávání

12 662

projektů

Využití účetních a daňových odpisů při optimalizaci základu daně z příjmů

| Přípona .doc |

Typ diplomová práce |

Stažené 0 x |

| Velikost 1,6 MB |

Jazyk český |

ID projektu 4348 |

| Poslední úprava 20.10.2014 |

Zobrazeno 2 467 x |

Autor: kralova.lucie |

Sdílej na Facebooku

Sdílej na Facebooku |

||

| Detaily projektu | ||

- Cena:

20 Kreditů - kvalita:

92,3% -

Stáhni

- Přidej na srovnání

- Univerzita:Vysoká škola finanční a správní

- Fakulta:Fakulta ekonomických studií

- Kategorie:Finančnictví » Daňová problematika

- Předmět:-

- Studijní obor:-

- Ročník:5. ročník

- Formát:MS Office Word (.doc)

- Rozsah A4:105 stran

Úvod

Jednou z oblastí ležících v centru zájmů podnikatelských subjektů různé velikosti i zaměření je bezesporu odpisování. Příčinu lze spatřovat v rozsáhlém vlivu, kterým odpisy disponují z pohledu účetního, ekonomického a daňového. Funkcí odpisů totiž není pouhé zobrazení opotřebení majetku, jsou rovněž cenným nástrojem optimalizace základu daně a úspory finančních zdrojů. Vše závisí pouze na schopnosti subjektů orientovat se v dané problematice a umět využít nabízené možnosti ve svůj prospěch. Použití odpisů však může mít také stinnou stránku, zejména pak v případě, že subjekt určitým způsobem pochybí. Toto pochybení se totiž významně a dlouhodobě promítá do účetnictví a též základu daně. Výsledkem tak může být namísto kýženého prospěchu přísný postih.

Většina fyzických a právnických osob k odpisům přistupuje právě z pohledu daňového, spatřuje tak v nich jednu z mála možností, která umožňuje zcela legálně optimalizovat základ daně. Ostatně také neustálé změny legislativy jsou důkazem toho, že tato problematika je opravdu aktuální. Rok 2008 je v tomto případě zářným příkladem - „daňová reforma“ přináší v oblasti odpisování řadu změn zasahujících podnikatele pozitivním i negativním způsobem, např. zrušení odpisové skupiny 1a, leasingových odpisů či limitních cen apod. Ačkoli se nejedná o změny příliš rozsáhlé, jsou o to významnější z hlediska jejich dopadů do praxe.

Tato práce nemá za úkol pouze přiblížit čtenářům oblast odpisů účetních a daňových, s poukazem na možnosti jejich využití při daňové optimalizaci. Protože se jedná o oblast poměrně rozsáhlou a složitou, podléhající navíc častým změnám, výhodou vždy jistě je určitá orientace v související legislativě, tj. „vědět, kde ustanovení příslušné k té které problematice hledat“. Jedním z cílů, který si tak práce klade, je rovněž napomoci při studiu a aplikaci příslušné legislativy - v textu je proto u každé konkrétní problematiky uveden odkaz na právní ustanovení vztahující se k ní. Zároveň je v textu upozorněno na nejpodstatnější legislativní změny účinné od 1. 1. 2008 týkající se právě odpisů.

V práci se objevuje nemalé množství poznámek pod čarou, jejichž smyslem je „odlehčit“ text samotný od výkladu některých pojmů či odkazů na právní předpisy, které se mohou některým zdát jasné či irelevantní. V textu je dále obsažena řada názorných grafů a tabulek, na některé je pouze odkazováno a čtenář je snadno nalezne v příslušné příloze. Stejně je tomu také v případě výkladových příkladů, jejichž cílem je usnadnit pochopení a zvládnutí teoretických zásad i jejich aplikace. Tyto jsou obsaženy zejména v příloze a je na ně v textu při příslušné problematice odkazováno. Umístění příkladů v příloze je namístě, neboť někteří čtenáři mohou shledávat výkladový příklad za nadbytečný a raději se začtou pouze do teorie.

Jednou z oblastí ležících v centru zájmů podnikatelských subjektů různé velikosti i zaměření je bezesporu odpisování. Příčinu lze spatřovat v rozsáhlém vlivu, kterým odpisy disponují z pohledu účetního, ekonomického a daňového. Funkcí odpisů totiž není pouhé zobrazení opotřebení majetku, jsou rovněž cenným nástrojem optimalizace základu daně a úspory finančních zdrojů. Vše závisí pouze na schopnosti subjektů orientovat se v dané problematice a umět využít nabízené možnosti ve svůj prospěch. Použití odpisů však může mít také stinnou stránku, zejména pak v případě, že subjekt určitým způsobem pochybí. Toto pochybení se totiž významně a dlouhodobě promítá do účetnictví a též základu daně. Výsledkem tak může být namísto kýženého prospěchu přísný postih.

Většina fyzických a právnických osob k odpisům přistupuje právě z pohledu daňového, spatřuje tak v nich jednu z mála možností, která umožňuje zcela legálně optimalizovat základ daně. Ostatně také neustálé změny legislativy jsou důkazem toho, že tato problematika je opravdu aktuální. Rok 2008 je v tomto případě zářným příkladem - „daňová reforma“ přináší v oblasti odpisování řadu změn zasahujících podnikatele pozitivním i negativním způsobem, např. zrušení odpisové skupiny 1a, leasingových odpisů či limitních cen apod. Ačkoli se nejedná o změny příliš rozsáhlé, jsou o to významnější z hlediska jejich dopadů do praxe.

Tato práce nemá za úkol pouze přiblížit čtenářům oblast odpisů účetních a daňových, s poukazem na možnosti jejich využití při daňové optimalizaci. Protože se jedná o oblast poměrně rozsáhlou a složitou, podléhající navíc častým změnám, výhodou vždy jistě je určitá orientace v související legislativě, tj. „vědět, kde ustanovení příslušné k té které problematice hledat“. Jedním z cílů, který si tak práce klade, je rovněž napomoci při studiu a aplikaci příslušné legislativy - v textu je proto u každé konkrétní problematiky uveden odkaz na právní ustanovení vztahující se k ní. Zároveň je v textu upozorněno na nejpodstatnější legislativní změny účinné od 1. 1. 2008 týkající se právě odpisů.

V práci se objevuje nemalé množství poznámek pod čarou, jejichž smyslem je „odlehčit“ text samotný od výkladu některých pojmů či odkazů na právní předpisy, které se mohou některým zdát jasné či irelevantní. V textu je dále obsažena řada názorných grafů a tabulek, na některé je pouze odkazováno a čtenář je snadno nalezne v příslušné příloze. Stejně je tomu také v případě výkladových příkladů, jejichž cílem je usnadnit pochopení a zvládnutí teoretických zásad i jejich aplikace. Tyto jsou obsaženy zejména v příloze a je na ně v textu při příslušné problematice odkazováno. Umístění příkladů v příloze je namístě, neboť někteří čtenáři mohou shledávat výkladový příklad za nadbytečný a raději se začtou pouze do teorie.

Klíčová slova:

účetní odpisování

daňové odpisování

neodpisovaný majetek

daňová optimalizace

daň z příjmů

Obsah:

- Úvod 7

1 Podstata odpisování 9

2 Účetní odpisování 11

2.1 Vymezení subjektů způsobilých odpisovat 11

2.2 Vymezení odpisovaného majetku 12

2.2.1 Dlouhodobý nehmotný majetek 13

2.2.2 Dlouhodobý hmotný majetek 14

2.2.3 Odpisovaný majetek 15

2.2.4 Neodpisovaný majetek 16

2.3 Oceňování dlouhodobého majetku v účetnictví 16

2.4 Způsoby a metody účetního odpisování 19

2.4.1 Rovnoměrné (lineární) odpisování 20

2.4.2 Zrychlené (degresivní) odpisování 21

2.4.3 Zpomalené (progresivní) odpisování 21

2.4.4 Výkonové odpisování 22

2.4.5 Specifické způsoby odpisování 22

2.5 Účetní odpisy technického zhodnocení 24

2.6 Účtování o účetních odpisech 25

3 Daňové odpisování 26

3.1 Vymezení subjektů způsobilých odpisovat 26

3.1.1 Subjekty oprávněné odpisovat hmotný majetek 27

3.1.2 Subjekty oprávněné odpisovat nehmotný majetek 29

3.2 Vymezení odpisovaného majetku 30

3.2.1 Nehmotný majetek 30

3.2.2 Hmotný majetek 31

3.2.3 Odpisovaný majetek 33

3.2.4 Neodpisovaný majetek 34

3.3 Oceňování dlouhodobého majetku z pohledu daňového 35

3.3.1 Pořizovací cena 36

3.3.2 Vlastní náklady 37

3.3.3 Reprodukční pořizovací cena 38

3.3.4 Hodnota nesplacené pohledávky 38

3.3.5 Cena stanovená pro účely daně dědické nebo darovací 38

3.3.6 Hodnota technického zhodnocení 39

3.3.7 Úpravy vstupní ceny 39

3.3.8 Vstupní cena v případě pokračování v odpisování 41

3.3.9 Majetek ve vlastnictví více subjektů 41

3.3.10 Technické zhodnocení a jeho vliv na vstupní (zůstatkovou) cenu 41

3.3.11 Limit vstupní ceny osobních automobilů kategorie M1 43

3.4 Způsoby a metody daňového odpisování hmotného majetku 43

3.4.1 Rovnoměrné odpisování 45

3.4.2 Zrychlené odpisování 49

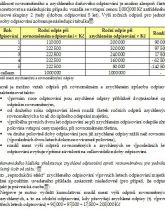

3.4.3 Rovnoměrné versus zrychlené odpisování 51

3.4.4 Speciální určení daňových odpisů 53

3.4.5 Leasingové odpisy 55

3.5 Způsoby a metody daňového odpisování nehmotného majetku 56

3.6 Technické zhodnocení - pojetí u NM a HM 57

3.7 Technika odpisování 58

3.7.1 Roční odpis 58

3.7.2 Poloviční odpis 58

3.7.3 Poměrná výše odpisů 58

3.7.4 Pokračování v odpisování 59

3.7.5 Neuplatnění odpisů 59

3.7.6 Přerušení odpisování 59

3.7.7 Odpisy při uplatnění paušálních výdajů 60

4 Využití odpisů při daňové optimalizaci 61

4.1 Možnosti daňové optimalizace v případě vysokého základu daně 61

4.1.1 Případová studie 1 61

4.2 Možnosti daňové optimalizace v případě nedostatečné výše základu daně (daňové ztráty) 64

4.2.1 Případová studie 1 65

4.2.2 Případová studie 2 66

4.2.3 Případová studie 3 68

4.3 Shrnutí možností daňové optimalizace pomocí daňových odpisů 72

4.4 Pořízení osobního automobilu v průběhu roku 2008 a limit vstupní ceny 72

Závěr 74

Seznam použité literatury a dalších pramenů 76

Příloha a - příklady 78

Příloha b - tabulky, ostatní 99

Zdroje:

- 1. ČERMÁKOVÁ, H. Odpisy majetku - z účetního i daňového pohledu. 9. přepracované a rozšířené vydání, Ostrava: Mirago, 2003. 128 s. ISBN 80-86617-08-4

- 2. PELC, V. Odpisy 2004. 6. vydání, Praha: Grada, 2004. 244 s. ISBN 80-247-0750-0

- 3. SEDLÁČEK, J. Daňové a účetní odpisy. 1. vydání, Brno: Computer Press, 2004. 139 s. ISBN 80-251-0171-1

- 4. SEDLÁČEK, J. Základy finančního účetnictví I. 1. vydání, Brno: MU, 2003. 208 s. ISBN 80-210-3161-1

- 5. SEDLÁKOVÁ, E. Daňové a nedaňové výdaje od A do Z v roce 2008. 4. přepracované vydání, Český Těšín: Poradce, 2008, 256 s. ISBN 978-80-7365-305-7

- 6. VALACH, J. Investiční rozhodování a dlouhodobé financování. 1. vydání. Praha: Ekopres, 2001. 447 s. ISBN 80-86119-38-6

- 7. VALOUCH, P. Účetní a daňové odpisy 2008. 3. vydání, Praha: Grada, 2008. 144 s. ISBN 978-80-247-2558-1

- 8. CARDA, J. Nehmotný majetek, vstupní cena a jeho účtování. Poradce, 2007, ročník 12, č. 2, s. 23 - 34

- 9. DĚRGEL, M. Účetní a daňové odpisy - smysl odlišování. Daně a účetnictví bez chyb, pokut a penále, 2007, ročník VIII., č. 2, s. 42 - 47

- 10. DĚRGEL, M. Účetní oceňování nejen pro účetní jednotky. Daně, účetnictví, vzory a případy, 2007, č. 4, s. 2 - 73

- 11. DĚRGEL, M. Odpisy. 1000 řešení, 2007, č. 4, s. 8 - 35

- 12. DĚRGEL, M. Majetek a změny daně z příjmů. Daně a účetnictví bez chyb, pokud a penále, 2008, ročník IX., č. 2 - 3, s. 45 - 50

- 13. DĚRGEL, M. Odpisování osobních automobilů - prodloužení doby. Daně a účetnictví bez chyb, pokut a penále, 2008, ročník IX., č. 2 - 3, s. 12 - 17

- 14. JANDA, K. Odpisy - účetní a daňové. Daně, účetnictví, vzory a případy, 2007, č. 12, s. 2 - 63

- 15. KOČOVÁ, M. Odpisování dlouhodobého majetku. Účetnictví v praxi, 2006, ročník 10, č. 2, s. 35 - 39

- 16. LÍBAL, T. a KOUT, P. Finanční leasing v podmínkách roku 2008. Účetnictví, 2008, ročník 56, č. 1, s. 12 - 17

- 17. MACHÁČEK, I. Odpisování osobního automobilu v roce 2008. Daně a účetnictví bez chyb, pokut a penále, 2008, ročník IX, č. 1, s. 72 - 75

- 18. MACHALA, O. Nehmotný majetek v současném účetnictví a daních z příjmů, 2. část. Daně a právo v praxi, 2007, ročník 11, č. 9, s. 40 - 44

- 19. MACHOVÁ, H. Daňové odpisy hmotného majetku. Daně a účetnictví bez chyb, pokut a penále, 2006, ročník VII, č. 7 - 8, s. 27 - 29

- 20. MACHOVÁ, H. Technické zhodnocení nehmotného majetku. Daně a účetnictví bez chyb, pokut a penále, 2006, ročník VII, č. 7 - 8, s. 30 - 31

- 21. MACHOVÁ, H. Osobní automobil a daň z příjmů. Poradce, 2008, roč. 13, č. 7, s. 168 - 185

- 22. MARTINCOVÁ, D. Změny zákona o daních z příjmů týkající se právnických osob. Poradce, 2008, ročník 13, č. 5, s. 212 - 225

- 23. NIGRIN, J. Nehmotný majetek - pořízení a odpisování. Daně a účetnictví bez chyb, pokut a penále, 2006, ročník VII, č. 6, s. 20 - 24

- 24. NIGRIN, J. Hmotný majetek z hlediska zákona o dani z příjmů. Daně a účetnictví bez chyb, pokut a penále, 2008, ročník IX., č. 1, s. 9 - 20

- 25. PILAŘOVÁ, I. Účetní odpisy dlouhodobého hmotného a nehmotného majetku. Účetnictví v praxi, 2007, ročník 11, č. 6, s. 9 - 14

- 26. SEDLÁKOVÁ, E. Hmotný majetek z hlediska daně z příjmů. Daně a účetnictví bez chyb, pokut a penále, 2006, ročník VII, č. 5, s. 14 - 17

- 27. SEDLÁKOVÁ, E. Pořízení, provoz a prodej automobilu z hlediska daně z příjmů. Poradce, 2007, ročník 12, č. 4, s. 90 - 158

- 28. SEDLÁKOVÁ, E. Odpisování majetku z hlediska daně z příjmů a účetních předpisů. Poradce, 2007, ročník 12, č. 2, s. 35 - 186

- 29. SEDLÁKOVÁ, E. Novela zákona o daních z příjmů. Daně, účetnictví. Vzory a případy, 2008, ročník 22, č. 1, s. 2 - 64

- 30. SEDLÁKOVÁ, E. Nemovitosti z hlediska daně z příjmů. Daně, účetnictví. Vzory a případy, 2007, ročník 21, č. 11, s. 63 - 85

- 31. SEDLÁKOVÁ, E. Technické zhodnocení hmotného a nehmotného majetku z hlediska daně z příjmů. Účetnictví, 2007, ročník 55, č. 3, s. 39 - 46